青色申告の3大特典

青色申告特別控除等の所得税法上の特典

【適用要件】

あらかじめ、「青色申告承認申請書」を、その年の3月15日

(その年の1月16日以後、新たに事業を開始し、又は不動産

の貸付けを開始した場合には、その事業開始等の日から2か

月以内)までに、所轄の税務署に提出する必要があります。

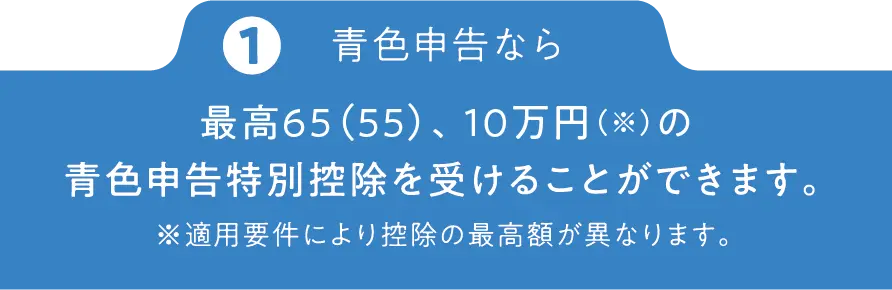

特別控除65万円(最高)

上記の適用要件に加え下記いずれかの場合、 65万円(最高)の控除となります。

- e-Taxで申告・決算書を提出した場合

- 電子帳簿保存法に適応した会計ソフトで記帳

特別控除 55万円(最高)

事業所得者や、事業的規模の不動産所得者が、取引を正規の簿記の原則(一般的には「複式簿記」)により記帳し、帳簿を所定の期間保存した上で、申告期限内に貸借対照表と損益計算書(「青色申告決算書」)を確定申告書に添付して提出した場合に控除することができます。

特別控除10万円(最高)

簡易簿記で記帳したときや、小規模な不動産所得者が記帳し申告期限内に青色申告決裁書を確定申告書に添付して提出した場合に控除することができます。

【適用要件】

あらかじめ「青色専従者給与届出書」を、所定の期限までに提

出する必要があります。適用を受けるには、その年の3月15日

(その年の1月16日以後、新たに事業を開始したり、新たに専

従者がいることとなった場合には、その事業開始等の日から2

か月以内)までに、所轄の税務署に提出する必要があります。

- 給与の額が、労務の対価として相当であると 認められる金額であることが前提です。

繰越控除として赤字が生じた年分の所得金額を、翌年以後3年間繰越して控除を受けることができます。また繰戻還付として赤字が生じた年分の所得金額を、前年分に繰戻して、所得税の還付を受けることができます。

青色申告について

青色申告は、事業所得者、不動産所得者(事業的規模)、山林所得者が対象とされており、日々の取引(収入・仕入と必要経費に関する日々の取引状況)を帳簿等に記帳し、その帳簿に基づいて「貸借対照表」と「損益計算書」(これらを「青色申告決算書」といいます。)を作成することにより「青色申告特別控除」、「青色事業専従者給与」、「繰越控除・繰戻還付」等の上記の特典を受けることができる制度です。また、「青色申告決算書」は、確定申告書とともに、3月15日までに提出することとされており、申告に基づく税額を期限までに納税しなければなりません。

- 事業所得者/商店や飲食店等、フリーランスや個人事業 で所得が生ずる納税者

- 不動産所得者/アパートや土地等の不動産の貸付によっ て所得が生ずる納税者

- 山林所得者/山林を伐採して譲渡したり、立木のままで 譲渡することによって所得が生ずる納税者

青色申告には、白色申告にはない

所得税法上の有利な特典があります。

この特典を受けるには、

日々の記帳の積み重ねが重要です。

青色申告会では、

記帳を続けるための指導や、決算支援、

青色申告をサポートしています。

- 申告・決算に関する内容

- 開業手続きに関する内容

- 帳簿のつけ方、会計ソフトに関する内容

- 消費税、インボイス制度に関する内容 など

| 4月~12月/平日 | |

|---|---|

| 午前9:00-12:00 午後13:00-17:00 | |

※確定申告期(1月~3月)は、無料相談の受付は行っておりません。

持ち物

- 過去の確定申告書・決算書及び帳簿(以前より確定申告をしていた場合)

- 会計ソフトのデータ(会計ソフトを使用している場合)

- その他相談に関する資料

お申込み方法

事前に電話又は下記より予約をお願いいたします。